- ФСБУ 25/2018: учет аренды в «1С:Бухгалтерии 8»

- Что изменилось в учете арендатора

- Новые правила учета арендованного имущества по ФСБУ 25/2018

- Кому придется использовать арендный стандарт в любом случае

- Когда применяется дисконтирование арендных платежей

- Пример расчета дисконтирования аренды

- Факторы, влияющие на оплату аренды

- Пример

- Формулировка 3: Как избежать споров, кто из сторон что ремонтирует

- Формулировка 4: Как согласовать дату сдачи счетов-фактур и другой первички

- Формулировка 5: Как указать все недостатки в акте на передачу арендованного имущества

Сумма оценочного обязательства, если арендатор принимает на себя такое обязательство в результате получения арендованного актива (например, снос, передача или восстановление окружающей среды арендованного актива).

ФСБУ 25/2018: учет аренды в «1С:Бухгалтерии 8»

Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Учет аренды» утвержден приказом Министерства финансов Российской Федерации. 208н от 16.10.2018 г. ФСБУ 25/2018 обязателен к применению с бухгалтерской (финансовой) отчетности 2022 года. При необходимости организации могут применять новый стандарт раньше. Эксперты «1С» рассказывают о том, как «1С:Бухгалтерия 8» версии 3.0 поддерживает учет аренды по новым правилам.

Что изменилось в учете арендатора

Аренда, в том числе лизинг, регулируется главой 34 Гражданского кодекса РФ. Более подробную информацию о различиях между арендой и финансовой арендой в соответствии с континентальным законодательством см. в разделе Аренда и лизинг: понятия и различия.

Помимо Гражданского кодекса, аренда регулируется Федеральным законом 164-ФЗ от 29 октября 1998 года «О финансовой аренде» и различные статьи глав 21, 25 и 26.2 Налогового кодекса. В то же время Налоговый кодекс не предусматривает особого порядка учета доходов и расходов от аренды.

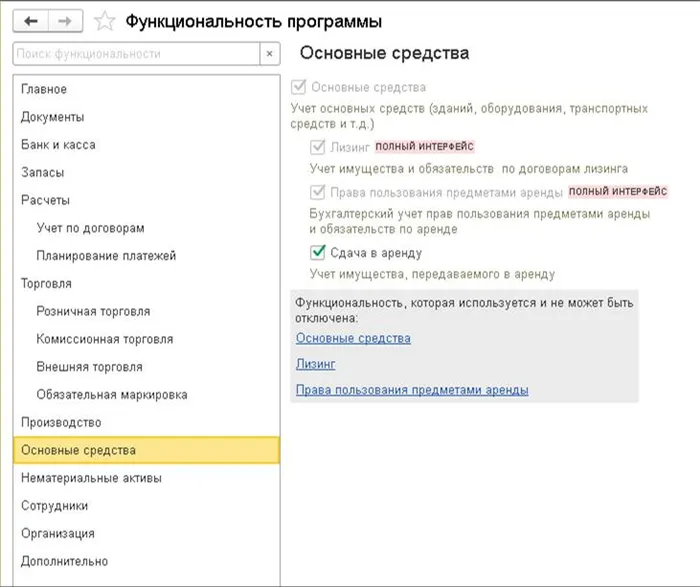

До недавнего времени такой функции даже не существовало в бухгалтерском учете. Арендаторы просто записывали свои обычные арендные платежи, и все. В версии 3.0 «1С:Бухгалтерии 8» эти затраты учитывались в стандартных квитанциях на оплату услуг (квитанции типа сервисных операций (акты, счета-фактуры, ОДП)). Этот процесс называется простой схемой учета аренды (простая аренда).

Учет лизинга всегда был более сложным. Если, в соответствии с договором аренды, арендованный актив зачисляется на баланс арендатора, то в плане необходимо провести ряд операций с документами

Лизинговые услуги — для отражения повторяющихся (обычно ежемесячных) арендных платежей

ежемесячные рутинные операции, включенные в редактирование завершающего месяца: амортизация основных средств и отражение арендных платежей на счетах; и

возмещение арендованных активов — если договор предусматривает такое возмещение.

Этот процесс именуется ниже как учет сложной аренды (сложной аренды).

Новые правила учета арендованного имущества по ФСБУ 25/2018

С бухгалтерской (финансовой) отчетности 2022 года аренда должна учитываться в соответствии с правилами Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Учет аренды» (утвержден приказом Минфина России от 16.10. № 208н. 2018). Если организация желает, она может применить этот стандарт раньше указанного срока. Положения ФСБУ 25/2018 были введены в действие на территории Российской Федерации приказом МСФО 16 «Аренда» (Минфин России № 111в от 11 июня 2016 года, далее — МСФО 16).

Следует рассмотреть основные изменения, которые должны произойти с арендатором

Арендаторы должны признавать арендованное имущество как актив с правом пользования (RLA) (параграф 10 FAS 25/2018). Другими словами, арендованные активы признаются в бухгалтерском учете и отчетности так же, как и собственные активы (обычно арендованные активы классифицируются как основные средства в зависимости от характера их использования). Это применяется независимо от договорных условий, в соответствии с которыми аренда может быть учтена в балансе арендодателя или арендатора (параграф 2 МСФО (IAS) 25/2018). Как и в случае со стоимостью основных средств, стоимость VIEs рассчитывается путем амортизации (параграф 17 МСФО (IAS) 25/2018).

Обязательство по аренде должно признаваться одновременно с активом, который первоначально определяется как сумма будущей аренды на момент заключения договора аренды. Ранее подобным образом учитывалась только аренда.

Как правило, будущие арендные платежи оцениваются по текущей стоимости. То есть, они оцениваются путем дисконтирования номинальной суммы (параграф 14 ФСО 25/2018). На практике это означает, что сумма будущих арендных платежей состоит из двух частей: текущей стоимости арендной платы и процентов по аренде. Каждая из этих частей рассчитывается отдельно.

После признания обязательство по аренде увеличивается на сумму начисленных процентов и уменьшается на сумму фактически произведенных арендных платежей (п. 18 FSP 25 / 2018). Начисленные проценты либо признаются в качестве расхода арендатора, либо включаются в стоимость инвестиционного актива (параграф 20 МСФО (IAS) 25/2018).

Эти изменения приближают российский бухгалтерский учет к МСФО.

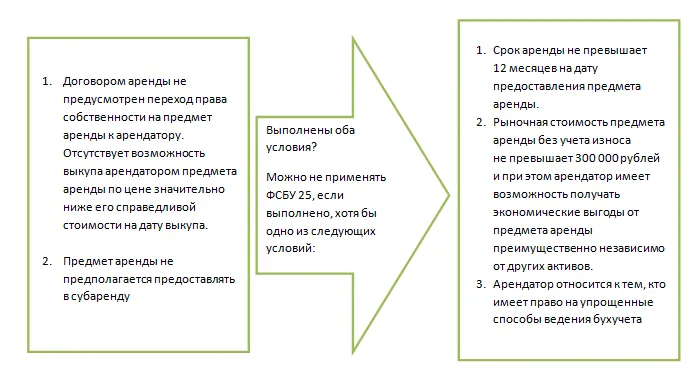

МСФО (IAS) 25/2018 предусматривает определенные упрощения для арендаторов (параграф 11 МСФО (IAS) 25/2018). Например, активы с правом пользования и обязательства по аренде могут не признаваться.

В случае аренды с максимальным сроком аренды в один год, то

При аренде предмета, рыночная стоимость которого не превышает 300 000 рублей, арендатор может в основном получать денежную выгоду от этого предмета независимо от других активов.

Для всех договоров аренды — если арендатор является организацией, которая удовлетворяет требованиям упрощенных методов учета, включая упрощенную бухгалтерскую (финансовую) отчетность («организация упрощенного учета»).

В этих случаях учет аренды ведется по простой схеме учета аренды. Это означает, что учет ограничивается обычным учетом расходов по аренде.

Обратите внимание, что вышеописанное упрощение не применяется (параграф 12 МСФО (IAS) 25/2018):.

лизинг, предусматривающий выкуп предметов лизинга (обычно лизинг); и

аренды с целью сдачи в субаренду.

Если необходимо признать право на использование актива, он оценивается по себестоимости. В том числе (пункт 13 МСФО (IAS) 25/2018).

Изучение порядка учета аренды программного обеспечения (в описании примера в данной статье не рассматриваются банковские операции, авансовые платежи, учет НДС и расчеты отложенного налога).

Кому придется использовать арендный стандарт в любом случае

С 1 января 2022 года всем бухгалтерам придется иметь дело с FAS 25/2018 «Учет аренды», поскольку этот стандарт станет обязательным. ФГСА 25/2018 был утвержден приказом №. 208 Министерства финансов Российской Федерации от 16 октября 2018 года.

Прежде чем приводить примеры снижения заработной платы, разберитесь, обязан ли каждый человек использовать инновации в своей работе.

Подробнее обо всех нюансах новых стандартов читайте в статье «Новая аренда по РСБУ».

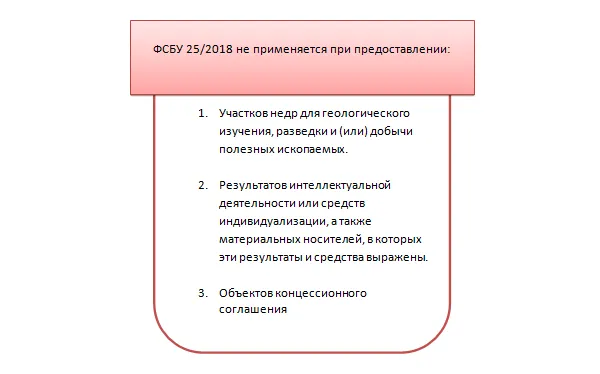

Бухгалтеры государственного сектора могут спать спокойно: им не придется применять новые стандарты. Кроме того, при определенных условиях стандарт может не применяться другими организациями.

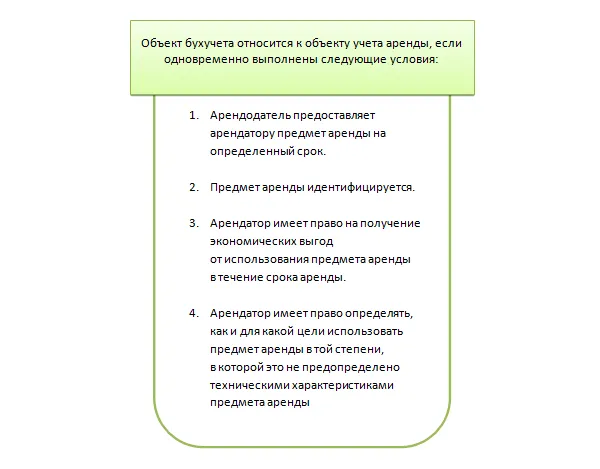

Начните с определения основных условий бухгалтерского шаблона аренды, чтобы определить список тех, кто исключается из сферы его применения.

Важно: FAS 25 определяет порядок учета имущества, полученного или предоставленного во временное пользование.

Не знаете, как поступить с FSAS 25/2018? Подпишитесь на бесплатный пробный доступ к K+ и получите подробный алгоритм, как правильно начать работу с ФГАС 25/2018.

Стандарт бухгалтерской аренды не применяется к

Рассмотрите дополнительные условия, при которых новые стандарты лизинга могут не применяться.

С самого начала, если здание арендуется на 11 месяцев, сделка в целом представляет собой не «бумажный» срок аренды, а фактический срок аренды.

Подробнее об этом вы можете прочитать здесь .

Далее рассмотрим, какие арендные платежи дисконтируются, и приведем пример расчета ставки дисконтирования для аренды.

Мы уже писали о новом стандарте, который является обязательным с 2022 года.

Когда применяется дисконтирование арендных платежей

Что же такое дисконтирование арендной платы?

В соответствии с новым стандартом, арендатор признает предмет аренды как

Из этой диаграммы мы приходим к понятию дисконтированной ренты.

Как можно определить дисконтированную арендную плату?

Новый стандарт бухгалтерского учета устанавливает следующие ставки дисконтирования для аренды

Важно: Используйте такую процентную ставку, чтобы текущая стоимость будущих арендных платежей была равна справедливой стоимости арендованного актива с учетом негарантированной остаточной стоимости аренды.

Разъяснение справедливой стоимости содержится в МСФО 13. Справедливая стоимость — это оценка, основанная на рыночных данных.

Если ставка дисконтирования для аренды не может быть определена, как описано выше, применяется ставка, по которой можно взять кредит на тот же срок, что и срок аренды.

Обязательство по аренде увеличивается на сумму начисленных процентов и уменьшается на сумму фактически уплаченной арендной платы.

Полученный процент равен произведению обязательства по аренде на начало периода, в котором начисляются проценты, и ставки дисконтирования по аренде.

Рассмотрим следующий пример аренды со скидкой.

В данном разделе объясняется, как рассчитывается чистый дисконтированный доход.

Пример расчета дисконтирования аренды

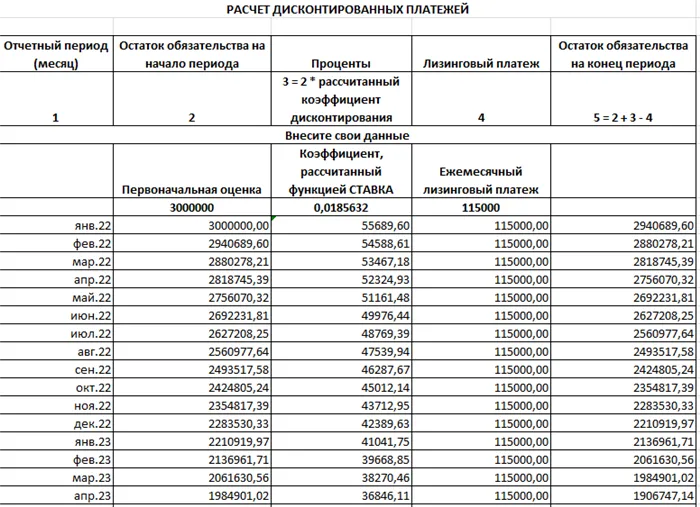

Рассмотрим типичный пример договора аренды, чтобы показать, как рассчитывается ставка дисконтирования для финансовой аренды.

Предположим, что ООО-1 (арендодатель) и ООО-2 (арендатор) заключили договор аренды автомобиля сроком на три года 1 января 2022 года. Кредитор приобрел автомобиль за 3 600 000 рублей (в том числе НДС 600 000 рублей). Ежемесячный платеж составляет 138 000 рублей (в том числе НДС 23 000 рублей).

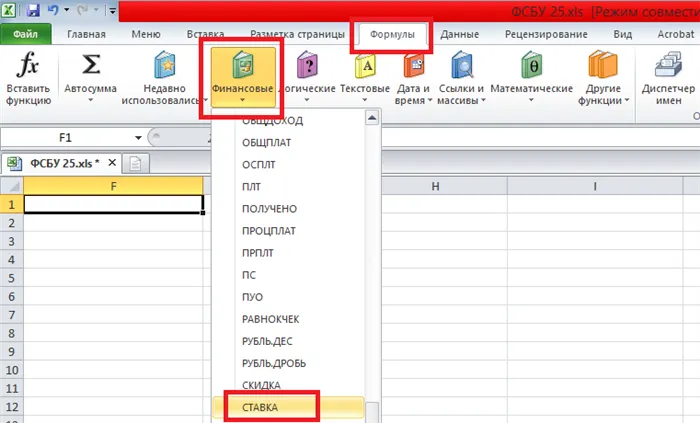

В Excel есть необходимые функции для расчета примера дисконтированной ренты.

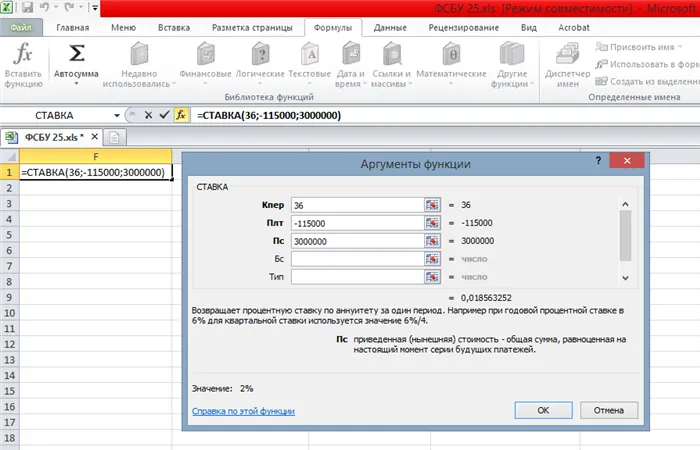

Примените функцию СТАБИЛЬНОСТЬ для расчета дисконтированной ренты.

Введите данные примера, чтобы получить процент. [Нажмите OK.

Далее создается список ежемесячных лизинговых платежей со скидкой.

Скачать файл для расчета льготной арендной платы можно здесь. Формула для расчета льготной арендной платы представлена здесь. Если вы введете собственные данные, вы можете использовать этот файл в качестве калькулятора для уменьшения лизинговых платежей.

Экономия на НДС и подоходном налоге. 45% от арендной платы за весь период действия договора, но в течение последних трех календарных лет.

Факторы, влияющие на оплату аренды

Это понятие рассматривается в статье 614 Гражданского кодекса. Арендная плата — это плата, вносимая арендатором за пользование арендодателем имуществом. Платежи являются фиксированными и прописаны в договоре. Прибыль арендатора от использования имущества или ее отсутствие не влияет на ставку платежа. Стоимость аренды должна быть определена, так как от нее зависит величина НДС. Цены рассчитываются за квадратный метр. По соглашению между сторонами могут быть установлены иные проценты.

Как определяется размер арендной платы:.

- Стабильные цены.

- Цена за квадратный метр.

- Фиксированная цена и коммунальные услуги.

Важно при расчете арендной платы:.

- Нежилое помещение.

- Техническое состояние имущества, степень его износа.

- Назначение имущества.

- Размер пользования участком, на котором расположен объект.

Методика расчета арендной платы за нежилые помещения основана на приказе №. 209 Министерства строительства Российской Федерации от 14 сентября 1992 г. Необходимо выяснить мнение о типе расчета, принятом в отдельных регионах, а также о размере ставок и годовой базовой ставки.

В общем случае формула выглядит следующим образом

- Цель — сдача недвижимости в аренду.

- Pz — арендная плата за землю, используемую арендатором. Сюда входит участок, на котором расположено здание.

- jinf — индикатор инфляции.

- Ндс — ставка с учетом НДС.

Арендная плата за недвижимость рассчитывается по следующей формуле

- Bap — годовая базовая ставка за квадратный метр (без лестничных клеток, технических подвалов и т.д.).

- Kz — индекс, учитывающий местоположение объекта (город, регион и т.д.). Он определяется на законодательном уровне.

- Км — коэффициент, учитывающий материал, из которого изготовлены стены.

- Kt- Тип нежилой площади.

- Kd-Rate, отражающий активность арендаторов.

- Cnj- коэффициент качества для нежилых помещений.

- Kk1-Коэффициент, учитывающий степень улучшения.

- Kk2-Коэффициент для места установки.

- Кк3-коэффициент полезного действия.

- Кс — ставка, отражающая передачу имущества в субаренду.

- S-Общая площадь нежилой недвижимости.

Общий платеж за год рассчитывается как сумма индивидуальных платежей за площадь, рассчитанных по этой формуле.

Пример

Рассмотрим расчет арендной платы для заведения в Кунгуре, Пермский край.

Компания занимается рекламой. Он хочет арендовать два офиса для ее помещений. Здание находится в собственности муниципалитета и расположено на улице Ленина. Поскольку имеется только один добровольный арендатор, тендер не проводится.

Годовая арендная плата рассчитывается по методике, утвержденной Кунгурским городским советом. Формула выглядит следующим образом.

Ap = Sb * Pa * Kz * Kt * Km * Ks * Kzp * Ke * Kc * Ksz

- Текущая базовая ставка (Sb) составляет 4 200 рублей за квадратный метр.

- Площадь объекта (Па) — 60 кв. м

- Kz — объект находится на улице Ленина. Согласно утвержденным значениям, коэффициент равен 1,2.

- Kt — помещения предназначены для офисного использования и согласно принятому методу расчета коэффициент составляет 0,8.

- Км — стены выполнены из железобетона (0,8).

- Kc — объект находится в хорошем состоянии (1,0).

- Кзп (коэффициент занимаемой площади) — площадь от 20 до 100 квадратных метров (1,0).

- Cp (продолжительность жизни) — установка эксплуатируется менее 20 лет (1,0).

- Ck — коэффициент улучшения. Рассчитывается как сумма трех показателей.

- Кк1-0,4 (в здании есть водоснабжение, канализация, отопление и электроснабжение).

- Кк2 — офисы расположены на втором этаже (0,4).

- Кк3 — вход в помещение общий (0,1).

Согласно формуле, размер арендной платы следующий.

4200 * 60 * 1,2 * 0,8 * 0,8 * 0,9 = 174 182,4 руб/год.

Это составляет 14515,2 рублей в месяц.

Если арендатор планирует проводить на участке работы, не связанные с недрами, он должен использовать ставку в размере 2%, что увеличивает стоимость аренды. Опять же, умножьте 2 000 000 * 2% = 40 000 рублей. Таким образом, арендная плата коррелирует с кадастровой стоимостью земли и скорректированной ставкой.

Формулировка 3: Как избежать споров, кто из сторон что ремонтирует

Экономия НДС и налога на прибыль: 45% от стоимости работ, которые не должны выполняться арендатором.

Заранее согласуйте с владельцем, что именно ремонтируется, чтобы избежать разногласий по поводу того, какие работы относятся к текущему или капитальному ремонту или к комплексному благоустройству.

По определению, арендаторы осуществляют ремонт за свой счет, а арендодатели — капитальный ремонт. Однако стороны могут договориться, что за все ремонтные работы отвечает арендатор или, наоборот, арендодатель, или оговорить другие договоренности.

Эксперты помогут вам включить в контракт все важные условия, включая условие работы, чтобы сэкономить деньги налогоплательщиков.

- Не реже одного раза в год, за свой счет, проводить текущий ремонт объекта недвижимости для поддержания его в хорошем состоянии для коммерческого использования

- Установите в здании пожарную сигнализацию и систему кондиционирования воздуха.

- Проводите капитальный ремонт не реже одного раза в два года.

- Установить грузовой лифт между первым, вторым и третьим этажами».

Формулировка 4: Как согласовать дату сдачи счетов-фактур и другой первички

Экономия НДС: 20% от месячной арендной платы.

Даты выставления счетов-фактур и других первичных документов должны быть заранее согласованы с арендодателем.

Без счета-фактуры арендаторы не имеют права требовать вычетов НДС по арендной плате. Однако если счет-фактура выставляется до конца месяца, арендатор не имеет права на скидку. Поскольку арендная плата является постоянной услугой, ее база должна определяться в последний день месяца. Ранняя дата выставления счета-фактуры противоречит налоговому законодательству.

Некоторые арендаторы предлагают штрафы за задержку свыше пяти дней. Эксперты «Главбух Ассистанс» помогут вам определить, кто они.

Полезная формулировка.

Арендодатели должны выставлять ежемесячные счета-фактуры с последнего дня отчетного месяца по пятое число следующего месяца. Ежемесячная арендная плата за каждый день просрочки не будет превышать 20%. Арендодатель обязан оплатить штраф или перечислить его для зачета в счет арендной платы в течение трех рабочих дней с момента получения арендатором обоснованного требования.

Формулировка 5: Как указать все недостатки в акте на передачу арендованного имущества

Экономия НДС и налога на прибыль: 45% от необоснованных затрат.

Если вы работаете на обширной территории, обратитесь к независимому эксперту для осмотра помещений и составления акта. На их основании стороны подписывают акт приема-передачи.

Некоторые владельцы предлагают подписать акт согласования без детального осмотра. Это не в интересах арендатора. Таким образом, он не сможет требовать от владельца исправления обнаруженных впоследствии дефектов. Простой осмотр не может обнаружить их за один день. Необходимо проверить системы отопления и дренажа.

После независимой проверки арендатор подписывает договор аренды, составленный профессионалом. Только после этого арендатор должен начать платить арендную плату.

Безопасная формулировка.

‘Все особенности и дефекты предмета договора аренды фиксируются сторонами в двустороннем акте осмотра, который составляется и подписывается в течение 90 календарных дней с даты подписания договора арендатором; в течение 10 (десяти) дней стороны подписывают акт приема-передачи предметов на основании акта осмотра.